1/15 米国株式市場

S&P500 5,949 +1.83%

ナスダック総合 19,511 +2.45%

ダウ 43,221 +1.65%

株式市場はこの2カ月以上で最高の上昇幅を記録し、複数のポジティブな要因が投資家心理を支えました。

ナスダック総合指数は50日移動平均線を上回り、この上昇は市場が低迷期を脱しつつある兆候ともいえるでしょう。

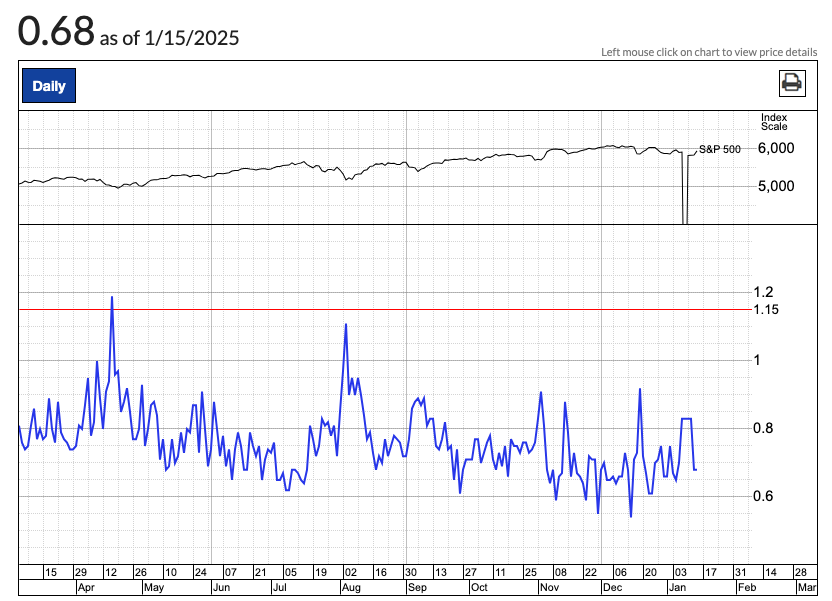

S&P500

米国の大手金融機関であるJPモルガン・チェース(JPM)、ゴールドマン・サックス(GS)、ブラックロック(BLK)が第4四半期で大幅増益を達成し、決算シーズンは好調なスタートを切りました。

一方、ウェルズ・ファーゴ(WFC)はまちまちの結果を発表しつつも、ポジティブな動きが見られました。以下、各社の業績と市場の反応を整理します。

1. JPモルガン・チェース(JPM)

- 利益・収益

- 一株当たり利益は4.81ドル(35%増)、市場予想4.09ドルを上回る。

- 総収益は427.7億ドル(前年比9%増)、予想419億ドルを上回る。

- 業績の詳細

- 投資銀行業務手数料:前年比49%増。

- 市場収益:前年比21%増。

- 平均貸出・預金残高:前年比2%増。

- 一方で、純受取利息は3%減、貸倒引当金繰入額は5%減の26.3億ドルとなりました。

- 市場の反応

- 水曜日に株価は約2%上昇し、6週間カップ・ウィズ・ハンドル・ベースの買いポイントを突破。

アナリストの反応

エドワード・ジョーンズは、JPモルガンのテクノロジーとデジタルソリューションへの投資が戦略的な強みであると指摘。

2025年には純利息利益が940億ドルに達すると予想されており、同社の成長機会への積極的な投資姿勢が評価されています。

2. ゴールドマン・サックス(GS)

- 利益・収益

- 一株当たり利益11.95ドル(昨年の2倍以上)、予想の8.21ドルを大幅に上回る。

- 総収益138.7億ドル(前年比23%増)、予想123.6億ドルを超える。

- 業績の詳細

- グローバル・バンキング & マーケッツ:収益33%増。

- 投資銀行手数料:24%増。

- 株式部門の収益:32%増。

- 市場の反応

- 株価は6%上昇し、フラット・ベースの買いポイントに接近。

アナリストの反応

ゴールドマン・サックスの多角化した事業展開が奏功し、特に投資銀行業務と株式部門での業績が収益を押し上げました。

3. ブラックロック(BLK)

- 利益・収益

- 一株当たり利益11.93ドル(前年比23%増)、予想11.26ドルを超過。

- 総収益56.8億ドル(前年比23%増)、予想を上回る。

- 成長戦略

- 2024年に300億ドル規模の買収を発表し、プライベート市場での地位を拡大。

- ETF市場の成長トレンドに乗り、サステナブル投資やオルタナティブ資産の商品ラインナップを拡充。

- 市場の反応

- 株価は5.2%急騰。50日移動平均線でのサポートを回復。

アナリストの反応

ブラックロックは買収戦略とETF市場での圧倒的リーダーシップを武器に、今後も収益成長が見込まれています。

特にサステナブル投資分野での拡大が期待されています。

4. ウェルズ・ファーゴ(WFC)

- 利益・収益

- 一株当たり利益は1.43ドル(前年比増)、予想1.42ドルをわずかに上回る。

- 総収益は203.8億ドル(前年比0.5%減)、予想205.8億ドルに届かず。

- 課題と進展

- 純金利収入は7%減少。

- 資産上限規制に対応中で、規制問題の解決が進展すれば更なる収益性改善の可能性。

- 市場の反応

- 株価は6.7%急騰。73.25ドルの早期エントリーを突破。

アナリストの反応

エドワード・ジョーンズは、コスト削減や融資伸びへの期待を指摘。

資産上限規制撤廃が実現すれば、大きな収益改善につながると予想されています。

5. シティグループ(C)

- 利益・収益

- 一株当たり利益1.34ドル(前年比大幅増)、予想1.22ドルを上回る。

- 総収益195.8億ドル(前年比12%増)。

- 市場の反応

- 株価は6.5%急騰。取締役会は200億ドルの自社株買いを承認。

アナリストの反応

シティグループはコスト削減や収益性向上の施策を進めており、大規模な自社株買い計画が株主価値向上につながると評価されています。

為替・コモディティー

ドル円

156.54 -0.90%

BTC/JPY

15,607,616円 +2.15%

金先物

2,722.30 +1.49%

10年債券利回り

アメリカ10年債券利回り

4.652 -2.93%

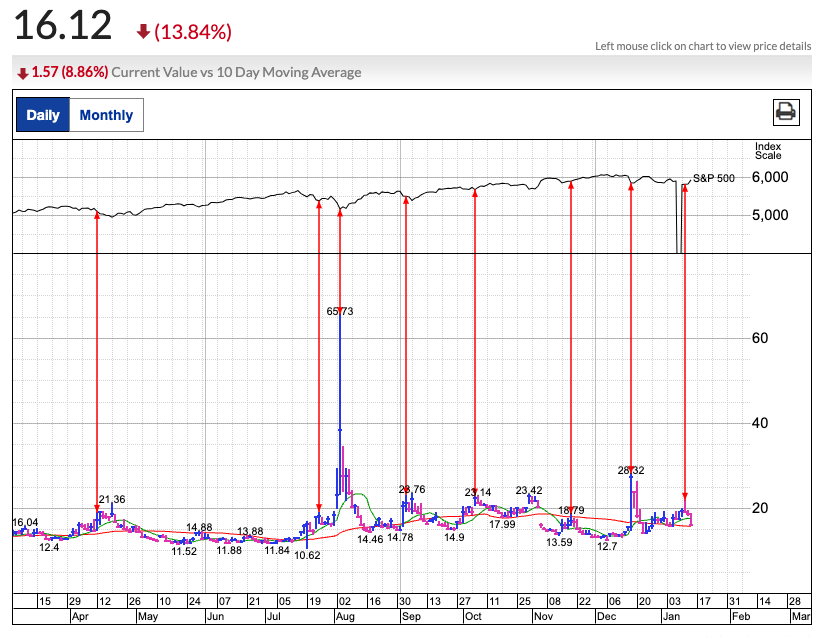

VIX・プットコールレシオ

VIX 16.12

プットコールレシオ 0.68

VIXが20、プットコールレシオが1.15を超えたら変動リスクに警戒しましょう。

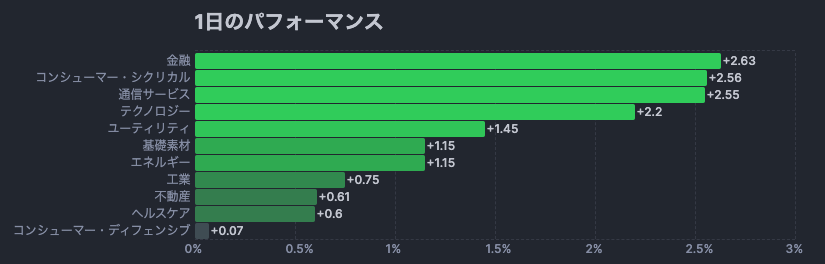

市場の動き

指数の動き

- ナスダック総合指数: 2.5%近く上昇し、50日移動平均線を上回る。これは昨年11月6日以来の高値。

- S&P 500: 1.8%上昇し、50日線付近で引ける。

- ラッセル2000: 2%上昇し、12月11日以来初めて21日指数移動平均線を上回る。

- ダウ工業株30種平均: 1.7%上昇し、50日線に迫る。

これらの指標は、主要な移動平均線を超える動きを見せたことから、回復基調にあることを示唆しています。

市場のポジティブな要因

- インフレの緩和

- 12月のコア消費者物価指数(CPI)は0.2%上昇で、予想の0.3%を下回る。

- 年間コアインフレ率は3.2%に緩和(前回は3.3%)。

- ヘッドラインCPIはエネルギー価格の上昇を含め0.2%増加。

- これらのデータは、FRBが引き締め政策を緩める余地を与える可能性を示唆しています。

- 債券市場の動き

- 10年物国債利回りは4.65%まで低下(13ベーシスポイントの減少)。

- これにより、株式市場には追い風が吹いています。

- 銀行の好決算

- JPモルガン・チェース(JPM)、ゴールドマン・サックス(GS)、ブラックロック(BLK)が予想を上回る増益を報告。

- シティグループは200億ドルの自社株買いプログラムを発表。

まとめ

CPIの数字が弱い、10年債利回り下がる、銀行株の決算良い、と昨日は良いことずくめでした。

昨日は幅広い分野でリスクオンの動きが強まったのではないでしょうか。

特に利回り低下は金融やグロース株の双方に影響を与え、ポートフォリオ全体にポジティブな影響をもたらした可能性があります。

市場は短期的には楽観ムードですが、次のFRB会合や経済指標にも引き続き注目したいですね!

みなさんも、自分の頭で考え、自分の判断で売り買いしてくださいね(*^^*)

投資は自己責任でお願いします。

ゴールドマン・サックスの決算めちゃくちゃ良かったですね(*^^*)

↓クリックしていただけると嬉しいです(*^^*)